Почему замедленное внедрение Базель III в КР риск для банковской стабильности и как цифровые технологии могут это изменить?

Банковская система редко становится темой для широкой публики, хотя от ее устойчивости напрямую зависит доверие клиентов и стабильность экономики. Одним из ключевых международных инструментов здесь выступают стандарты Базель III – правила, которые должны помогать банкам держать баланс и быть готовыми к кризисам.

Цифровой банкинг и внедрение стандартов Базель III в Кыргызстане продвигаются медленно, что особенно важно учитывать в условиях отсутствия полноценного внедрения этих стандартов в стране. Своим мнением поделилась Авина Абытаева, магистрантка Университета Уэстклифф (США), представив результаты собственного исследования на Международной научно-практической конференции «Технологии Индустрии 4.0: исследования и тенденции развития» 30 мая 2025 года. Недостаток соответствия Базелю III снижает устойчивость банковской системы и ограничивает ее способность эффективно реагировать на кризисы.

Эксперт подчеркивает: одними формальными нормами ситуацию не изменить. По ее мнению, реальный прогресс возможен тогда, когда стандарты подкрепляются технологиями – искусственным интеллектом, блокчейном и автоматизированной отчетностью. Именно они превращают сухие регуляторные требования в практические инструменты, которые делают банки прозрачнее и надежнее.

Текущее состояние

По данным Нацбанка (2023), к 2023 году совокупный коэффициент достаточности капитала банков составил 18,5%, что превышает минимальный порог Базель III в 10,5%

Однако это формальное превышение не устраняет системных слабостей. В банковском секторе сохраняется неравномерное распределение рисков между организациями, высокая зависимость от краткосрочного иностранного фондирования и частичный мониторинг ликвидности и коэффициентов левериджа, что создает уязвимости при внешнеэкономических шоках.

Кроме того, в банковской системе все еще преобладает значительная доля наличных операций, что затрудняет полноценный учет и оперативный контроль за движением средств. Устаревшие ИТ-системы не позволяют интегрировать современные инструменты анализа и автоматизированной отчетности, а процесс внедрения цифровых решений осложняется недостатком подготовленных кадров и ограниченными инвестиционными возможностями.

Надзорные процедуры остаются ниже требований второго столпа Базель III, что снижает способность регулятора выявлять и устранять системные риски на ранней стадии.

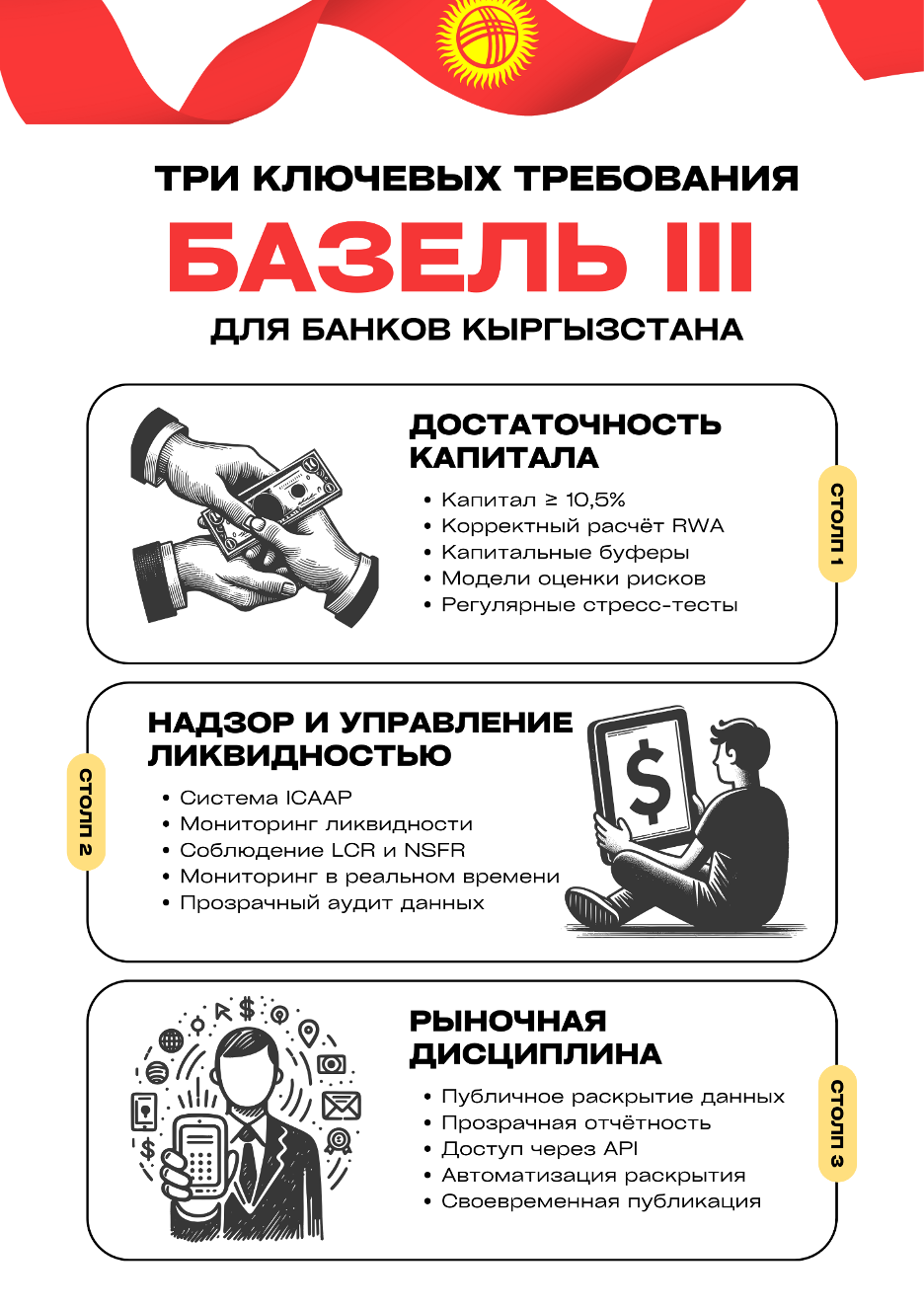

Pillar 1: Достаточность капитала

Первый столп Базель III требует поддержания достаточных капиталов и эффективного управления рисками. В Кыргызстане внедрение цифровых технологий способно ускорить достижение этих целей. ИИ-модели оценки кредитных рисков позволяют анализировать не только традиционные финансовые показатели, но и дополнительные данные, такие как поведение клиентов и их транзакционная активность. Это повышает точность расчета риск-взвешенных активов на 25–30% и снижает уровень проблемных кредитов на 15% в пилотных проектах.

Автоматизированные стресс-тестовые платформы обеспечивают проведение сценарных анализов в сжатые сроки, что особенно важно при резких изменениях макроэкономических условий. Облачные решения позволили сократить задержку отчетности с недель до дней, улучшив способность банков своевременно корректировать стратегии по управлению капиталом.

Pillar 2: Надзор и управление ликвидностью

Второй столп фокусируется на надзоре и оценке внутреннего управления банками рисками. Здесь ключевую роль могут сыграть дашборды для мониторинга ликвидности в реальном времени, которые обеспечивают постоянный контроль ключевых показателей и мгновенную реакцию на возможные отклонения.

Блокчейн-аудит дает регуляторам доступ к неизменяемым записям транзакций, повышая прозрачность операций и снижая риск манипуляций с данными. Это особенно актуально для Кыргызстана, где надзорные процедуры пока не в полной мере соответствуют международным стандартам. Интеграция таких инструментов позволит сократить надзорный лаг, улучшить координацию между банками и регулятором и оперативно выявлять признаки ухудшения финансового состояния организаций.

Pillar 3: Рыночная дисциплина

Третий столп Базель III направлен на повышение прозрачности и ответственности банков перед рынком. Открытые API позволяют безопасно передавать данные клиентам и партнерам, создавая условия для развития дополнительных сервисов и повышения осведомленности участников рынка.

Смарт-контракты на базе блокчейна автоматизируют выполнение требований по раскрытию информации и обеспечивают неизменность отчетности.

Внедрение этих решений может существенно снизить информационную асимметрию между банками и их клиентами, укрепить доверие и способствовать формированию конкурентной и прозрачной финансовой среды. Однако реализация требует модернизации ИТ-инфраструктуры, создания единых стандартов взаимодействия и повышения цифровой грамотности как сотрудников банков, так и клиентов.

Среди барьеров выделены устаревшие банковские платформы, ручные системы отчетности, дефицит специалистов по ИИ, кибер-риски, высокая доля наличных расчетов и цифровое неравенство между городом и селом.

Цифровой банкинг в Кыргызстане обладает значительным потенциалом для ускорения соответствия Базель III. Его реализация требует комплексной адаптации технологий, инвестиций в инфраструктуру и баланса между инновациями и регуляторным контролем. Усиление трех столпов через современные цифровые решения позволит повысить устойчивость банковской системы и интегрировать ее в международные стандарты финансовой стабильности.