Денежный рынок: как и почему Нацбанк ужесточил условия ликвидности в конце 2025 года

Динамика доходности нот Национального банка в 2025 году наглядно отражает смену подхода регулятора к управлению ликвидностью на денежном рынке. В течение большей части года ситуация оставалась стабильной, однако в декабре произошло резкое ужесточение условий, затронувшее сразу несколько сегментов кратко- и среднесрочных инструментов.

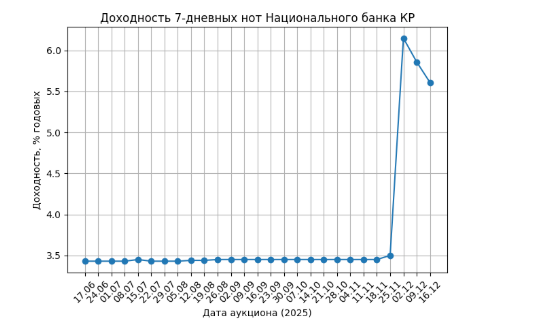

Доходность 7-дневных нот Национального банка с июня по конец ноября 2025 года находилась практически в неизменном диапазоне 3.43–3.45%, что свидетельствовало о нейтральном режиме операционного управления ликвидностью и отсутствии необходимости в повышении стоимости краткосрочных денег.

Однако в начале декабря произошел резкий перелом: по итогам аукциона 2 декабря доходность выросла до 6.15%, после чего скорректировалась до 5.86% и 5.61% на последующих размещениях. Такой одномоментный скачок указывает на осознанное ужесточение политики изъятия ликвидности, связанное с сезонным ростом денежного предложения, активным исполнением бюджета и усилением инфляционных ожиданий в конце года.

Используя 7-дневные ноты как наиболее гибкий инструмент, регулятор фактически повысил цену краткосрочных ресурсов, не прибегая к формальному изменению ключевой ставки.

В сегменте 91-дневных нот динамика была более сглаженной. В течение 2025 года их доходность постепенно снижалась с 4.5% в июне до 4.25% к октябрю–ноябрю, без резких колебаний и скачков. В отличие от краткосрочных инструментов, этот сегмент не отреагировал на декабрьское ужесточение, что указывает на стабильные ожидания рынка на горизонте трех месяцев.

Отсутствие резких движений свидетельствует о том, что действия Нацбанка в конце года носили точечный характер и были направлены прежде всего на оперативное управление ликвидностью, а не на пересмотр среднесрочных ожиданий.

Иная картина наблюдалась по 182-дневным нотам. В течение лета и начала осени их доходность постепенно снижалась — с 6% в июле до 5.5% к сентябрю–октябрю, после чего на этом уровне сформировалось устойчивое плато. Однако в декабре произошло заметное изменение: по итогам аукциона 2 декабря доходность 182-дневных нот выросла до 6.75%. Это указывает на расширение масштабов ужесточения денежного рынка, когда корректировка затронула не только краткосрочный, но и полугодовой горизонт.

В отличие от 7-дневных нот, где регулятор действовал оперативно, рост доходности по 182-дневным инструментам отражает пересмотр ожиданий по стоимости ликвидности на более длительный период.

В совокупности динамика всех видов нот показывает, что декабрьское ужесточение не было разовым техническим решением. Национальный банк сначала резко повысил стоимость краткосрочных денег, а затем допустил рост доходности и по более длинным инструментам, тем самым сигнализируя рынку о необходимости сдерживания избыточной ликвидности и более осторожных ожиданий на конец года и начало следующего периода.